Anschlussfinanzierung oder Forwarddarlehen? So rechnen Sie richtig!

Wer jetzt clever handelt, zahlt künftig für die bestehenden Baukredite nicht einmal halb so viel Zinsen wie bisher. Denn Kreditnehmer können sich für ihre Kredite jetzt Minizinsen sichern - schon Jahre vor dem Zinsablauf. So geht`s und so kommen Sie zur optimalen Anschlussfinanzierung.

Warum benötigen fast alle Kreditnehmer eine Anschlussfinanzierung?

Die wenigsten Kreditkunden schaffen es, den Baukredit innerhalb der Zinsbindung vollständig zu tilgen. Nach Ablauf der Zinsbindung ist noch eine Restschuld vorhanden. Diese muss zurück bezahlt werden oder durch einen Anschlusskredit verlängert werden. Der Kunde ist jedoch bei seiner Entscheidung völlig frei und kann die Kreditfortführung bei der bisherigen oder einer neuen Bank durchführen. Die klassischen Kreditsicherungsinstrumente sind das Forwarddarlehen oder der Anschlusskredit.

Eine weitere Möglichkeit zur Zinssicherheiten bieten Bausparverträge. Mehr Informationen zu diesem Thema erfahren Sie hier.

Warum gerade jetzt handeln?

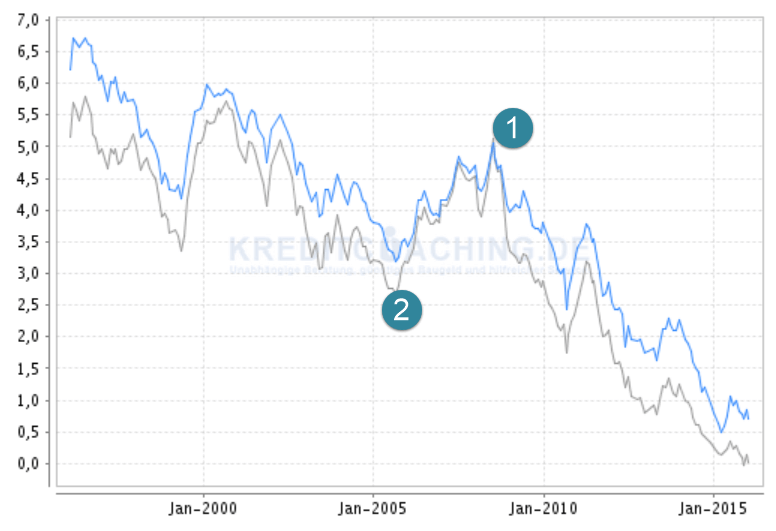

Der Zinschart zeigt, dass Kreditnehmer aktuell Darlehen mit Minizinsen bekommen. Wer jetzt die richtige Entscheidung trifft, kann sich bereits jetzt für seinen Anschlusskredit dieses niedrige Zinsniveau sichern.

Stand: 18.01.2016 - Quelle: ehyp.de

(1) Zinschart für 10 Jahre

(2) Zinschart für 5 Jahre

Die Zinsdarstellung basiert auf der DGZF-Pfandbriefkurve - den Pfandbriefrenditen der DekaBank und der Landesbanken. Diese Pfandbriefe dienen den Banken für die Refinanzierung von Immobiliendarlehen. Somit sind Sie sehr gute Indikator für die Zinsentwicklung am Finanzierungsmarkt.

Was ist ein Forwarddarlehen?

Mit einem Forwarddarlehen kann man sich bereits heute die aktuellen Zinsen sichern, obwohl die Zinsbindung eines Kredites erst in der Zukunft liegt. Forwarddarlehen werden bis zu 5 Jahren vor dem Zinsablauf angeboten. Die Zinsen für Forwarddarlehen sind höher als das aktuelle Zinsniveau, aber die Zinsaufschläge sind aktuell moderat. Gerne erstelle ich Ihnen eine Berechnung zu einem Forwarddarlehen.

Was versteht man unter einem Anschlusskredit?

Ein Anschlusskredit ist immer dann eine gute Option, wenn die Zinsbindung des Kredites sehr zeitnah, zum Beispiel in 6, 12 oder 18 Monaten, abläuft. Viele Banken verlangen bei Finanzierungen bis zu 12 Monate Vorlaufzeit keinen Zinsaufschlag. Ich prüfe immer bei kurzen Vorlaufzeiten, ob ein Forwarddarlehen oder ein Anschlusskredit die bessere Wahl darstellt.

Ist ein Bankenwechsel teuer?

Beim Thema Anschlussfinanzierung rechnen die Banken mit der Trägheit ihrer Kunden. Einige Wochen oder Monate vor dem Zinsablauf schicken sie den Kunden ein Verlängerungsangebot. Die Kunden müssen dann zum Beispiel eine aus drei und vier Angebotsvorschläge ankreuzen. Jetzt fehlt nur noch die Unterschrift und der Kredit ist verlängert. Meist eine sehr kostspielige Unterschrift! Denn wer ohne Vergleich oder detaillierter Angebotsprüfung die Bankofferte annimmt, zahlt in der Regel überteuerte Zinsen. Die Banken spekulieren darauf, dass die Kunden träge sind und einen Bankenwechsel als kompliziert und teuer erachten oder keine Vergleichsangebote einholen. Dabei geht der Kreditübertrag zu einem billigeren Anbieter ganz einfach. Die neue Bank erledigt alles termingerecht und die Grundschuldumschreibung verursacht verhältnismäßig wenig Aufwand und Kosten.

So bekommen Sie den optimalen Anschlusskredit!

Ein optimaler Anschlusskredit beinhaltet nicht nur Top-Zinsen. Genauso wichtig sind eine gute Beratung und eine gute Entschuldungsstrategie. So können zum Beispiel die Kreditnehmer die Zinseinsparungen für eine höhere Tilgung nutzen und damit noch mehr Zinskosten sparen. Wie Sie einen optimalen Anschlusskredit gestalten können, kann nur nach einer Beratung geklärt werden. Dabei sind natürlich die individuellen Gegebenheiten und Wünsche der Kreditnehmer zu berücksichtigen.

Immobilienbesitzer können mit einer Anschlussfinanzierung beim jetzigen Zinsniveau viel Geld sparen und sich vor steigenden Zinsen schützen.

- Checkliste: Eigentumswohnung oder Haus kaufen

- Welche Darlehensformen gibt es? (Übersicht & Erklärung)

- Budgetrechner: Was Ihre Immobile kosten darf - einfach und genau ermittelt

- Wie viel Eigenkapital ist bei der Baufinanzierung sinnvoll?

- Aus welchen Bausteinen setzt sich eine Immobilienfinanzierung zusammen?