Baufinanzierung: Fehler vermeiden - solide Finanzierung planen

Um Fehler beim Erwerb von Wohneigentum zu vermeiden, sollten Käufer und Bauherren solide kalkulieren, umsichtig planen und die Finanzierung auf ein sicheres Fundament stellen. Wer diese Vorbereitungsarbeiten beachtet, wird unnötige Fehler vermeiden und ein sicheres Finanzierungskonzept erreichen.

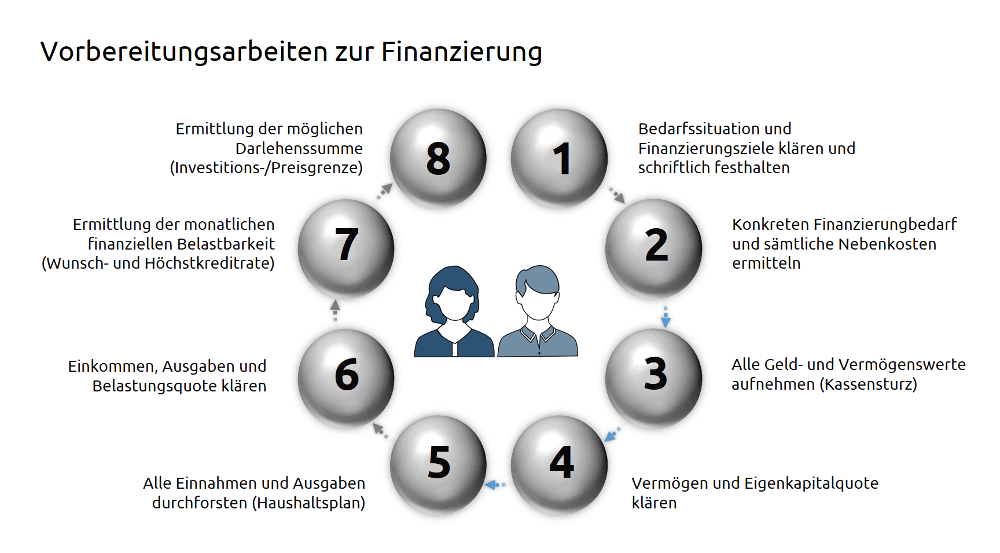

Vorbereitungsarbeiten zur Baufinanzierung

Diese Vorbereitungsarbeiten sollte jeder Bauherr oder Immobilienkäufer im Rahmen einer Immobilienfinanzierung im Vorfeld durchführen:

- Bedarfssituation und Finanzierungsziele klären und schriftlich festhalten

- Konkreten Finanzierungbedarf und sämtliche Nebenkosten ermitteln

- Alle Geld- und Vermögenswerte aufnehmen (Kassensturz)

- Vermögen und Eigenkapitalquote klären

- Alle Einnahmen und Ausgaben durchforsten (Haushaltsplan)

- Einkommen, Ausgaben und Belastungsquote klären

- Ermittlung der monatlichen finanziellen Belastbarkeit (Wunsch- und Höchstkreditrate)

- Ermittlung der möglichen Darlehenssumme (Investitions-/Preisgrenze)

Bedarfssituation und Finanzierungsziele klären und schriftlich festhalten

Sie sollten sich etwas Zeit nehmen und ganz bewusst Gedanken zu Ihren Finanzierungszielen und Lebensphase machen. Wie sieht Ihre aktuelle Finanzsituation aus? Werden sich Ihre Finanzen (Einkommen, Ausgaben etc.) in den nächsten Jahren verändern? In welcher Lebensphase befinden Sie sich? Was wird sich daran in den nächsten 20 oder 30 Jahren vorraussichtlich ändern? Wann möchten Sie schuldenfrei sein? Welchen Betrag können Sie sicher für die Finanzierung aufwenden? Wann wollen Sie in Rente gehen? Können Sie mit Vermögenszuflüssen (z.B. Erbschaft, Geldgeschenke etc.) rechnen? Wenn Sie sich mit diesen oder ähnliche Fragen intensiv beschäftigen, werden Sie sehr schnell Klarheit über Ihre finanzielle Ist-Situation und Ihrem tatsächlichen Bedarfssituation erhalten. Halten Sie die Ergebnisse schriftlich fest, denn diese Erkenntnisse sind die Grundlagen für ein individuelles Finanzierungskonzept und eine sichere und gute Finanzierung.

Konkreten Finanzierungbedarf und sämtliche Nebenkosten ermitteln

Im nächsten Schritt klären Sie den Finanzierungsbedarf so detailliert wie möglich. Berücksichtigen Sie dabei alle Kauf- und Finanzierungsnebenkosten. Denken Sie dabei auch an eventuelle Zusatzkosten (Bereitstellungszinsen, Gutachter etc.), die sich häufig leider nicht vermeiden lassen. Aber auch einmalige Kosten (Umzugskosten, neue Möbel etc.) oder Doppelbelastungen (Kreditzinszahlung und Mietkosten bis zum Einzug) werden gerne übersehen. Schaffen Sie sich bei der Gesamtkalkulation auch einen Sicherheitspuffer. Eine finanzielle Notreserve für unvorhersehbare Mehrkosten ist sicher eine sinnvolle Sache.

Video: Vorbereitungsarbeiten zur Finanzierung

Dieses Video (Auszug aus dem Video-Ratgeber zeigt Ihnen am Beispiel "Ermittlung der maximalen Darlehenssumme", warum die Vorbereitungsarbeiten zur Finanzierung so wichtig sind. Für die im Video dargestellte Berechnung können Sie auch unseren Budgetrechner verwenden.

Alle Geld- und Vermögenswerte aufnehmen (Kassensturz)

Jetzt kommt ein wichtiger Punkt: Der Kassensturz. Hierbei sollten Sie alle vorhandenen Geld- und Vermögenswerte auflisten und prüfen, ob Sie diese für die Finanzierung bzw. das Immobilienvorhaben einsetzen können. Denken Sie bitte auch an Lebensversicherungen (Rückkaufswerte), bestehende Bauspar- oder Riesterverträge und auch an die in der Zukunft fällige Sparverträge. Ziel dieser Übung: Die Ermittlung des vorhandenen Gesamtvermögens und wie viel Geld Sie als Eigenkapital sofort oder später für die Finanzierung zur Verfügung stellen können. Ein weiteres Ziel besteht darin, dass Sie sich einen aktuellen Überblick über alle bestehenden Finanzverträge verschaffen. Bei der Gelegenheit können Sie sich von unnötigen oder unsinnigen Verträgen verabschieden und lieber dieses Geld für die Rückzahlung des Kredites aufbringen.

Vermögen und Eigenkapitalquote klären

Die Höhe des Eigenkapitals hat einen starken Einfluss auf die Höhe des Kreditzinses. Ob Sie mehr oder weniger Eigenkapital in die Finanzierung mit einbringen, verändert die Eigenkapitalquote und damit die Kalkulationsbasis der Banken. Mehr Eigenkapital bedeutet in der Regel für die Banken mehr Sicherheit. Das führt in der Zinskalkulation dazu, dass Risikoaufschläge entfallen und der Kreditzins sinkt. Wenn Sie zum Beispiel bei einem Immobilienkaufpreis von 200.000 Euro über 92.000 Euro Eigenkapital einbringen, haben Sie Chancen absolute Bestkonditionen zu erhalten. Wenn Sie bei diesem Beispiel jedoch nur 85.000 Euro Eigenkapital einbringen, steigt der Darlehenszins eventuell um 0,10 bis 0,15 % an. Der so genannte Beleihungsauslauf bestimmt die Kreditzinsen. Es lohnt sich somit, sehr genau alle finanziellen Möglichkeiten zu prüfen und den Eigenkapitaleinsatz überlegt zu planen.

Alle Einnahmen und Ausgaben durchforsten (Haushaltsplan)

Bei der Durchsicht aller Kontoauszüge zur Ermittlung der laufenden Einnahmen und Ausgaben finden Sie Einsparungspotentiale (vergessene Abos, Vereinsbeiträge die nicht mehr benötigt werden, unsinnige oder unnötige Versicherungsverträge etc.). Ein angenehmer Nebeneffekt bei der Ermittlung der nachhaltigen Belastungsquote für die Finanzierung.

Einkommen, Ausgaben und Belastungsquote klären

Jetzt können Sie Ihre Einkommen und Ausgaben ordnen. Am Ende dieser Vorbereitung sollte Sie wissen, welchen Betrag Sie auf Dauer für die Rückzahlung der Kredite aufbringen können.

Ermittlung der monatlichen finanziellen Belastbarkeit (Wunsch- und Höchstkreditrate)

Jetzt halten Sie fest, welchen Betrag Sie monatlich für die Kreditrückzahlung einsetzten wollen. Verschaffen Sie sich hier auch einen Sicherheitspuffer und denken Sie auch an die Zukunft (Familien-/Lebensplanung). Ermitteln Sie die monatliche Wunschkreditrate und die maximale Höchstkreditrate. Die Höchstkreditrate sollten Sie sich nachhaltig leisten können. Wenn Sie sich aber bei dieser Kreditrate nicht ganz wohl fühlen, dann sollten Sie hiervon einen Abschlag vornehmen und die reduzierte Rate Wunschkreditrate festhalten. Ein gutes Finanzierungskonzept ermöglicht Ihnen Sondertilgungen. Damit können Sie am Jahresende nicht benötigte Geldbeträge, zusätzlich zu den laufenden Kreditraten für die Kreditrückzahlung verwenden.

Ermittlung der möglichen Darlehenssumme (Investitions-/Preisgrenze)

Jetzt können Sie zusammen mit einem Finanzierungsberater die mögliche Darlehenssumme und den maximalen Kaufpreis bzw. Investitionssumme ermitteln bzw. ein Finanzierungskonzept planen. Unser Budgetrechner kann Ihnen hierzu erste Anhaltspunkte liefern. Der Rechner kann natürlich keine individuelle Beratung ersetzen.

- Hauskauf vom Bauträger: Auf diese Punkte sollten Sie achten!

- Günstiges Darlehen: Hat mir meine Bank ein gutes Angebot unterbreitet?

- Finanzierungsbausteine optimieren

- Soll ich bei der Finanzierung ein Verwandtendarlehen einsetzen?

- Auflassung und Auflassungsvormerkung – Wichtige Punkte!